Um in den Genuss der BU-Rente aus einem Versorgungswerk zu kommen, müssen Sie als Anwalt schon sehr stark erkrankt sein, das wünschen wir keinem! Falls Sie die Rente tatsächlich bekommen sollten, wird sie allein nicht ausreichen, um Ihren Lebensstandard, insbesondere als gutverdienender Anwalt oder sonstiger Freiberufler, in gewohnter Form aufrechtzuerhalten. Es sei denn, Sie haben schon bis zum Renteneintritt und darüber hinaus ausgesorgt.

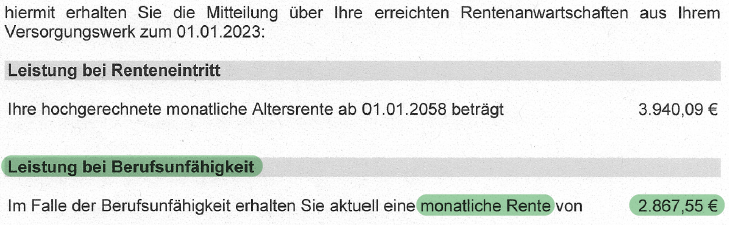

Im folgenden Ausschnitt einer Versorgungswerk-Renteninformation sehen Sie die aktuelle Leistung eines Rechtsanwalts bei Berufsunfähigkeit vom Versorgungswerk. Dieser Kunde hat ein Brutto-Jahreseinkommen von ca. 120.000 Euro:

Könnten Sie als Anwalt anstatt mit 10.000 Euro monatlichen Einkommen jetzt mit 2.867,55 Euro Ihr Leben wie bisher weiter gestalten? Wohl kaum! Ohne eine private Absicherung entstünde hier eine Einkommenslücke von über 70 %. Schmerzhaft wird es vor allem dann, wenn man laufende Ausgaben wie beispielsweise die Finanzierung einer Immobilie oder die Studienzeit der Kinder nicht mehr tragen könnte.

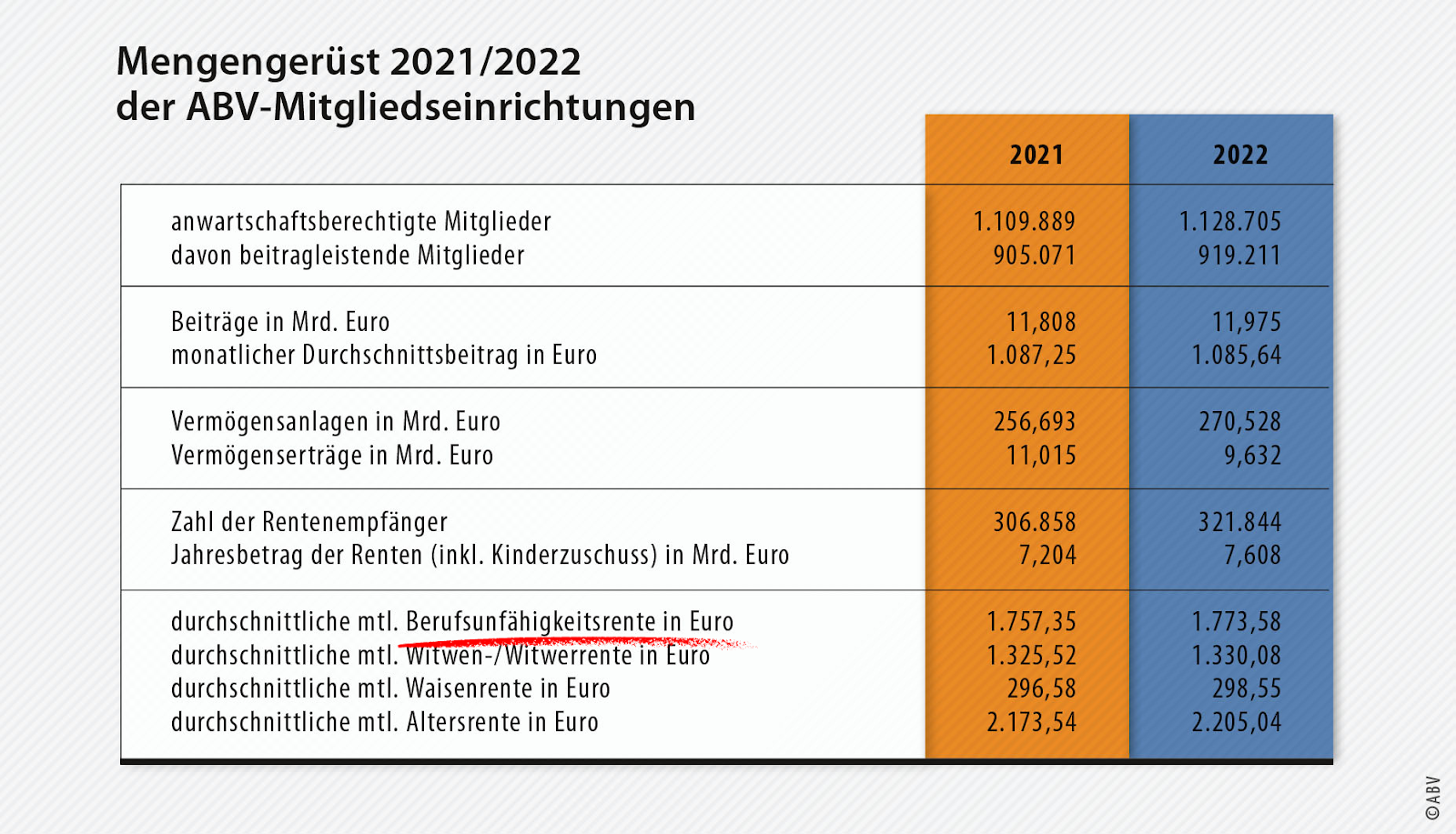

Die durchschnittliche BU-Rentenhöhe aus den Versorgungswerken liegt laut den Zahlen der Arbeitsgemeinschaft berufsständischer Versorgungswerke sogar gerade mal bei ca. 1.770 Euro. Insbesondere Berufseinsteiger können keine hohe Rente erwarten.

Viele Anwälte vergessen zudem folgende Abzüge, wodurch sich die BU-Leistung aus dem Versorgungswerk weiter schmälert:

👉🏻 Steuern:

Im Krankheitsfall will der Staat weiterhin Steuern. Die BU-Rente aus Ihrem Versorgungswerk ist der sogenannten Schicht 1 zuzuordnen und ist nach § 22 Abs.1 Satz 3 EStG zu versteuern. Dabei muss die Rente mit dem persönlichen Steuersatz voll versteuert werden! Beziehen Sie beispielsweise die Rente im Jahr 2030, müssen 86% der Rente versteuert werden. Im Jahr 2058 sind 100 % der Rente zu versteuern. Bei einer privaten BU-Versicherung fällt die Steuerbelastung dagegen kaum ins Gewicht.

👉🏻 Krankenversicherungsbeiträge:

Die Beiträge zur Kranken- und Pflegeversicherung fallen weiterhin an und sind eine relativ hohe monatliche Belastung.

👉🏻 Altersvorsorge:

Auch im Krankheitsfall müssen Sie sich als Anwalt heute weiterhin Gedanken um Ihren Ruhestand machen und einen Teil der Rente profitabel investieren. Vor allem, wenn die Berufsunfähigkeit lange andauern sollte und Sie keine großen Einkommensprünge machen können. Wenn Sie im Leistungsfall keine Beiträge in den Versorgungswerken einzahlen, fehlen Ihnen möglicherweise wichtige Beitragsjahre. Und allein mit der Altersrente im Ruhestand können Sie kein entspanntes Leben führen.

Wie können Sie mithilfe einer privaten Berufsunfähigkeitsversicherung Ihr Einkommen als Anwalt absichern?

Bei einer privaten BU-Versicherung können Sie deutlich mehr absichern. Die Höhe hängt von Ihrem Brutto-Einkommen und den Regelungen der jeweiligen Versicherungsgesellschaft ab. Grundsätzlich können bei den meisten Anbietern (bis zu einer bestimmten Einkommensgrenze) 60 % vom Bruttogehalt abgesichert werden. Die BU-Rente aus dem Versorgungswerk wird allerdings ab einer bestimmten, privaten Absicherungshöhe zu 50 % angerechnet (was eigentlich völliger Nonsens seitens der Versicherer ist. Diese stellen die BU-Rente aus den Versorgungswerken mit einer privaten BU-Rente gleich, was aber inhaltlich – wie Sie spätestens nach dem Lesen dieses Beitrags wissen – nicht richtig ist. Vielleicht gibt es in der Zukunft zu diesem Thema Anpassungen seitens der Versicherer ;) )

Unter dem Strich können Sie mit einer richtigen Absicherungshöhe aus der BU-Rente problemlos Ihre Kranken- und Pflegeversicherungsbeiträge bedienen, laufende Ausgaben decken und Sparbeiträge für die Zeit im Ruhestand investieren. Unserer Meinung nach sollten Sie heute, sofern es bei der ausgewählten Versicherung möglich ist, mindestens die Absicherung Ihres Nettoeinkommens anstreben.